Infiintarea unei firme presupune mai multi pasi, cativa dintre ei fiind intreprinsi inainte de inmatricularea propriu-zisa, in timp ce altii trebuie parcursi dupa inmatricularea la Registrul Comertului. Unul dintre demersurile care trebuie avut in vedere dupa infiintarea unei firme este inregistratea in scopuri de TVA.

Mai jos, va invitam de cititi despre procedura de inregistrare in scopuri de TVA. De asemenea, specialistii nostri va pot ajuta la inmatricularea unei fime sau, daca doriti, puteti accesa platforma LaRegistru pentru a demara procesul de inregistrarea a unei societati in cel mai scurt timp. De asemenea, va putei baza pe noi si pentru ajutor la inregistrarea in scopuri de TVA.

| Informatii Importante | |

|---|---|

| Cota standard TVA | 19%

|

|

Cote reduse TVA | 9% pentru produse alimentare, livrare de medicamente, dispozitive medicale, servicii de catering si turistice, livrarea de panouri fotovoltatice si sisteme de incalzire pentru consumatori casnici si institutii publice. Cota de 5% se aplica manualelor scolare. |

|

Tipuri de operatori care trebuie sa se inregistreze in scopuri de TVA | Firme si persoane fizice care au operatiuni ce presupun inregistrarea in scopuri de TVA |

| Durata procedura de inregistrare in scopuri de TVA |

15 si 45 de zile (ultimul termen se aplica operatorilor care solicita codul TVA voluntar) |

| Cota TVA pentru tranzactii imobiliare | 9% pentru vanzarea de locuinte cu suprafete mai mici de 120 metri patrati pentru persoane fizice |

| Prag obligatoriu obtinere cod de TVA | 88.500 euro

|

| Depunere declaratii TVA |

Lunar sau trimestrial |

| Inregistrare in scopuri de TVA pentru operatiuni intra-comunitare (DA/NU) | DA, operatorii romani trebuie sa obtina coduri TVA pentru operatiunile intra-comunitare |

| Necesitare numire reprezentant fiscal (DA/NU) | DA, pentru operatorii straini |

| Cerinte speciale pentru firme straine in Romania (DA/NU) | Firmele straine trebuie sa obtina coduri de TVA in Romania |

| Acte necesare la inregistrarea in scopuri de TVA | Declaratie pe propria raspundere a administratorilor firmei, informatii despre societate |

| Format numar TVA | Codul tarii RO urmat de un sir de maxim 10 cifre |

| Situatii care impun anularea codului TVA | Inactivitatea societatii, comiterea de infractiuni de ordin economic a administratorilor firmei, lipsa depunerii de declaratii fiscale pe o perioada de 6 luni consecutive |

| Deduceri TVA | Activitati/bunuri realizate in Romania si oferite/livrate in strainatate, alte operatiuni scutite de taxe conform Codului Fiscal |

| Suport in inregistrarea in scopuri de TVA (DA/NU) | DA, oferim suport in inregistrarea in scopuri de TVA |

Table of Contents

Firmele straine si inregistrarea in scopuri de TVA in Romania

Codul Fiscal contine prevederi si pentru firmele straine care au sedii in Romania, cat si pentru cele care nu aceste sedii, insa desfasoara activitati care se supun platii TVA-ului in Romania. Astfel, pentru prima categorie de societati si persoane impozabile cu sedii fixe, inregistrarea in scopuri de TVA devine obligatorie in urmatoarele situatii:

- inaintea primirii serviciilor care se supun platii TVA-ului in Romania si daca aceste servicii sunt prestate de o societate dintr-un stat membru UE;

- inainte de prestarea unor servicii de la sediul din Romania pentru care se plateste TVA;

- inainte de a livra bunuri taxabile sau chiar scutite sau cu drept de deducere de la sediul fix din Romania;

- in cazul achizitiilor de produce sau obtinerea unor servicii intracomunitare pentru care se plateste taxa.

In cazul persoanelor impozabile si a societatilor care nu au sediu fix in Romania si care nu platesc nici taxe in tara noastra, inregistrarea in scopuri de TVA devine obligatorie in momentul in care realizeaza operatiuni taxabile pe teritoriul Romaniei. Inregistrarea se va face inainte de prestarea sau livrarea serviciilor, respectiv bunurilor.

Specialistii nostri va pot explica regulile pentru inregistrarea in scopuri de TVA in cazul firmelor straine.

Inregistrarea in scopuri de TVA pentru firme romanesti

Desi inregistrarea in scopuri de TVA nu este obligatorie la infiintarea unei firme, administratorii, actionarii sau asociatii acesteia isi pot exprima alegerea prin depunerea catorva documente la Agentia National de Administrare Fiscala (ANAF) din judetul in care firma este inmatriculata.

Este bine de stiut ca ANAF poate aproba sau respinge inregistrarea in functie de pasii parcursi de firma.

Odata depasit plafonul de 300.000 de lei, o firma va avea obligatia de a se inregistra in scopuri de TVA in Romania. Pasii pentru obtinerea codului de TVA atat la inregistrarea optionala cat si la depasirea plafonului presupun:

- completarea declaratiei pe proprie raspundere a administratorilor sau asociatilor, in functie de tipul societatii (aceasta de depune online);

- depunerea declaratiei impreuna cu informatii despre administratorii si asociatilor firmei;

- depunerea declaratiei de mentiuni (Formularul 010) si a dovezii transmiterii declaratiei pe proprie raspundere;

- verificarea documentelor depuse atat online cat si in format fizic de catre ANAF;

- emiterea deciziei prin care se aproba inregistrarea in scopuri de TVA a societatii sau PFA-ului.

Este bine de avut in vedere ca desi in cazul firmelor aprobarea se emite in ziua depunerii cererii, ANAF poate revoca aceasta decizie in cazul in care documentele depuse sunt neconforme. De aceea, va invitam la luati legatura cu agentii nostri care va pot ghida in pregatirea si depunerea documentelor necesare in vederea obtinerii codului de TVA.

De asemenea, va putem ajuta la obtinerea codului EORI care va va fi de folos in activitati economice intracomunitare.

Pentru a usura procedura de inregistrare in scopuri de TVA puteti conta pe serviciile noastre de inmatriculare de firme si de contabilitate. Astfel, noi ne putem ocupa de toate aspectele de infiintare a firmei de la inceput si pana la demararea afacerii.

Daca aveti in vedere schimbarea sediului social, trebuie sa pregatiti mai multe documente. Printre acestea actele firmei, precum si anumite cereri. Puteti lasa intreaga procedura in seama specialistilor nostri care va stau la dispozitie cu mai multe servicii in diferite orase ale tarii. Contactati-ne pentru informatii detaliate.

Regimul TVA in Romania

TVA-ul sau taxa pe valoare adaugata este un impozit indirect prevazut in Codul fiscal. Cum acesta din urma este modificat periodinc, este bine de avut in vedere ca si prevederile acestuia referitoare la regimul TVA pot suferi schimbari. TVA-ul este datorat de firme sau alte enitati juridice care desfasoara activitati economice pentru livrarile de bunuri si prestarile de servicii, insa fiind o taxa indirecta, aceasta este impusa consumatorului final, colectata de firma si varsata Statului. TVA-ul se aplica si importului de bunuri si/sau achiztii intra-comunitare.

Actualul regim de TVA cere inregistrarea in acest scop de catre firme si contribuabili care au o cifra de afaceri de cel putin 300.000 RON, pentru restul firmelor aplicandu-se un regim de scutire. De asemenea, este posibil ca firmele sa ceara inregistrarea in scopuri de TVA in mod voluntar (inregistrarea prin optiune).

La nivelul anului 2026, TVA-ul este impus la cota standard de 19%, insa exista si cotele reduse de 9%, respectiv 5%.

Pentru societatile care urmaresc inregistrarea in scopuri de TVA oferim servicii de contabilitate care includ si aceasta optiune.

Cine si cum se poate inregistra in scopuri de TVA in anul 2026?

Inregistarea in scopuri de TVA este un pas important in infiintarea unei firme in Romania. De asemenea, aceasta cerinta trebuie indeplinita si de firmele straine care desfasoara activitati pe teritoriul tarii noastre.

In ceea ce priveste obtinerea codului de TVA al unei firme romanesti, exista doua proceduri, pentru ambele avand posibilitatea de a apela la specialistii nosti in infiintare de firme. Aceleasi servicii sunt disponibile si pentru societatile cu capital strain.

Principala sursa de lege care prevede inregistrarea in scopuri de TVA este Legea nr. 227/2015 privind Codul fiscal care a fost modificata de mai multe ori de-a lungul timpului. Astfel, atat diferitele tipuri de societati care pot fi inmatricualte in Romania, cat si persoanele fizice autorizate (PFA) si intreprinderi pot depune cereri de inregistrare in scopuri de TVA. De exemplu, una dintre prevederile ordinului emis in 2019 este simplificarea procedurii de obtinere a codului de TVA pentru societatile cu raspundere limitata (SRL) care se pot inregistra in acest scop in ziua in care au depus cererea de inregistrare.

Atat firmele cat si PFA-urile se pot inregistra in scopuri de TVA prin optiune sau daca au depasit cifra anuala de afaceri de 300.000 de lei. In ultimul caz, obtinerea codului de TVA devine obligatorie.

Un alt tip de inregistrare in scopuri de TVA este cel pentru operatiuni intracomunitare. Acesta este necesar doar in cazul in care au loc anumite tranzactii intracomunitare cu neplatitori de TVA.

Va stam la dispozitie cu diverse servicii de contabilitate, printre care si inregistrarea in scopuri de TVA in 2026.

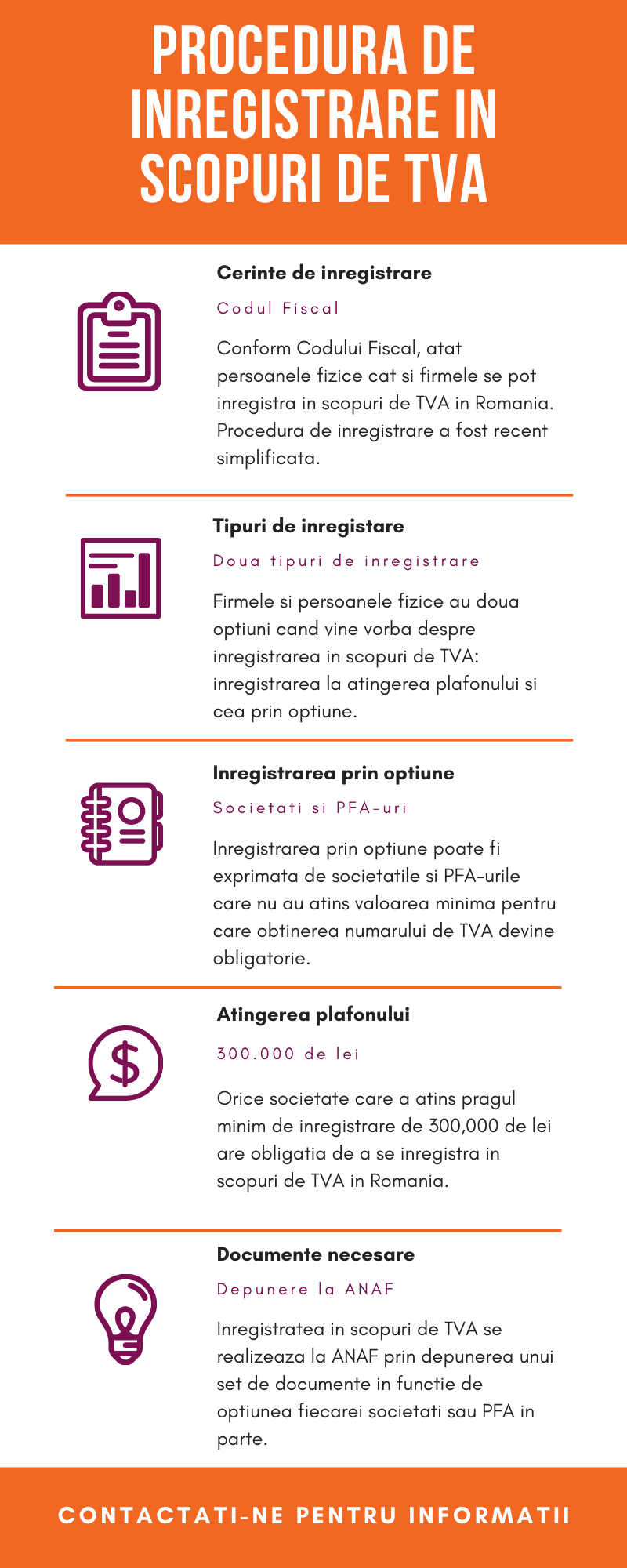

Puteti afla informatii despre inregistrarea in scopuri de TVA si din schema de mai jos:

Declaratia pe propria raspundere la inregistrarea in scopuri de TVA

Unul dintre documentele importante care trebuie depuse la inregistrarea in scopuri de TVA este declaratia pe propria raspundere care este necesara tuturor persoanelor impozabile. Asadar, indiferent ca aveti o firma care presteaza servicii sau vinde bunuri organizata ca SRL sau PFA, veti fi nevoit sa depuneti aceasta declaratie la inregistrarea in scopuri de TVA.

Declaratia trebuie semnata atat de asociatii cat si de administratorii firmei. Este bine de avut in vedere faptul ca declaratia se poate depune in format electronic sau copie scanata si trimisa prin mijloace de transmitere la distanta (email) la ANAF.

Aceasta declaratie trebuie depusa atat de cei care se inregistreaza in scopuri de TVA prin optiune, cat si de cei care au atins plafonul necesar inregistrarii.

Cu ajutorul serviciilor noastre de contabilitate din Bucuresti, inregistrarea in scopuri de TVA devine mult mai usoara. Va putem ajuta si cu infiintarea unei firme in Bucuresti, daca aveti nevoie de servicii complete pentru a derula activitati comerciale in siguranta.

Primul pas pentru infiintarea unui PFA in Romania este inregistrarea la Oficiul National al Registrului Comertului (ONRC). Persoanele eligibile pentru a deveni PFA in Romania trebuie sa aiba peste 18 de ani (varsta majoratului in Romania), sa aiba o calificare profesionala sau studii in domeniul in care doresc sa lucreze ca PFA si nu au fost condamnate pentru evaziune fiscala sau alte acte sanctionate de lege.

Operatiunile comunitare si codul de TVA in Romania in 2026

Firmele romanesti pot derula diverse operatiuni economice pe intreg teritoriul Uniunii Europene, insa acestea vor necesita inregistrarea in scopuri de TVA pentru operatiuni intracomunitare. Acesta este un tip special de inregistrare care se aplica neplatitorilor de TVA in Romania, insa pentru cei inregistrati deja in tara noastra, codul obtinut de la ANAF este suficient.

Conform legii, o persoana sau societate neplatitoare de TVA va trebui sa obtina codul special de TVA de la ANAF intr-una din urmatorarele conditii:

- achizitioneaza bunuri cu o valoare mai mare de 34.000 de lei intr-un an de zile;

- achizitioneaza servicii intracomunitare de la persoane impozabile in UE;

- presteaza servicii intracomunitare catre persoane impozabile in UE.

Codul obtinut in acest scop trebuie comunicat celor de la care cumpara/carora le vand produsul sau serviciul respectiv. Este important de avut in vedere ca o firma sau persoana nu poate avea atat un cod normal cat si unul special de TVA. Astfel, in momentul in care societatea devine platitoare de TVA, codul special va fi anulat.

Va oferim servicii de contabilitate in majoritatea oraselor mari din Romania, inclusiv in Brasov si Constanta. Printre acestea se numara si ajutorul la obtinerea codului de TVA pentru operatiuni intracomunitare in 2026.

Operatiunile taxate in urma inregistrarii in scopuri de TVA

Dupa cum am scris mai sus, exista mai multe operatiuni care presupun inregistrarea in scopuri de TVA. Astfel, livrarea de bunuri este operatiunea prin care este efectuat un transfer de bunuri (marfuri) care este taxata conform Codului fiscal. Prestarea de servicii se refera la orice alta operatiune care nu presupune livrarea de bunuri. Aceasta include inchirierea, cesiunea sau intermedierea de servicii.

Operatiunile intra-comunitare si importul de bunuri sunt si ele incadrate ca operatiuni pentru care firmele platesc TVA.

Specialistii nostri va pot ajuta sa infiintati o firma in orice oras mare al tarii. Printre acestea, va putem ajuta sa imatriculati o societate in Timisoara, Iasi sau Cluj-Napoca.

Depunerea declaratiilor de TVA

Inregistrarea in scopuri de TVA atrage dupa sine cateva operatiuni contabile, printre care depunerea de declaratii fiscale. Exista doua posibilitati de depunere a acestor declaratii. Prima este valabila pentru firmele care au cod de TVA, iar a doua pentru cele care nu sunt inregistrate in acest scop. Pentru ambele tipuri de societati exista si posibilitatea de decontare a sumei platite ca TVA, acesta fiind un beneficiu major al entitatilor care s-au inregistrat in acest scop. Platitorii de TVA trebuie sa depuna si alte formulare.

Urmatoarele formulare trebuie depuse de firmele romanesti :

- formularul 300 – decont de TVA – care este depus de firmele inregistrate in scopuri de TVA ;

- formularul 301 – decont special de TVA – care trebuie depus de firmele fara cod TVA ;

- formularul 010 pentru inregistrare fiscala, radierea inregistrarii fiscale, sau mentiuni speciale;

- declaratia 390 care se depune pentru livrarile, prestarile si achizitiile intra-comunitare.

Toate acestea trebuie depuse pana la data de 25 a lunii urmatoare pentru luna in curs, sau mai bine spus pana pe 25 ale lunii curente pentru luna trecuta.

Mai este si declaratia 394 care este o declaratie informativa si care se depune de catre firmele inregistrate in scopuri de TVA si care efectueaza livrari, prestari sau achizitii la nivel national. Data de depunere a acesteia este 30 a lunii urmatoare care se incheie dupa perioada de raportare declarate la depunerea decontului.

Perioada fiscala de declarare si plata a TVA-ului este lunara, insa in anumite conditii, societatile pot opta pentru perioada trimestriala. Acestea sunt depuse de catre firme in perioadele stabilite. Trebuie avut in vedere ca in perioadele respective trebuie efectuate si platile, respectand termenele limita pentru evita penalitatile.

In cazul in care aveti o societate si nu doriti sa va faceti griji pentru depunerile declaratiilor fiscale si formularelor necesare la autoritatile fiscale, va putem ajuta cu servicii de contabilitate astfel incat sa evitati penalitatile.

Deducerea TVA-ului

Codul fiscal contine si prevederi exprese legate de deducerea TVA-ului care se aplica in anumite conditii. Astfel, deducerea TVA-ului este posibila pentru urmatoarele operatiuni:

- operatiunile taxabile;

- activitatile sau bunurile prestate, respectiv livrate in strainatate, insa acestea au fost realizate in Romania;

- operatiunile scutite de taxe, conform Codului fiscal.

Exista si operatiuni pentru care TVA-ul nu este deductibil. Informatii despre acestea pot fi obtinute de la agentii nostri.

Va reamintim ca va putem ajuta la infiintarea unui SRL, cea mai des intalnita societate in Romania.

Alte informatii despre inregistrarea in scopuri de TVA in 2026

Firmele si persoanele care doresc sa se inregistreze in scopuri de TVA trebuie sa aiba in vedere urmatorarele aspecte:

- ANAF va emite decizia finala de inregistrare in scopuri de TVA in termen de 15 zile de la depunerea tuturor documentelor;

- doar asociatii care detin 25% sau mai mult din capitaulul social al unei societati trebuie sa depuna declaratia pe proprie raspundere;

- inregistrarea in scopuri de TVA pentru achizitii intracomunitare este obligatorie doar in cazul in care valoarea bunurilor depaseste 34.000 de lei pe an;

- ANAF poate anula codul TVA al unei firme daca aceasta nu a depus niciun decont de TVA timp de 6 luni consecutive sau 2 trimestre consecutive.

Va oferim diverse servicii de contabilitate in mai multe orase ale tarii.

Inregistrarea in scopuri TVA in 2026 nu este dificila, din contra aceasta poate completata de indata ce firma a fost inmatriculata, fara a mai astepta atingerea pragului obligatoriu.

Cei care doresc sa obtina codul TVA in 2026 cat mai curand se pot baza pe ajutorul specialistilor nostri care pot demara si se pot ocupa de intreaga procedura.

Daca aveti intrebari legate deprocedura de inregistrare in scopuri TVA la nivelul lui 2026, ni le puteti trimite pe email.

Formulare cerute de ANAF la inregistrarea in scopuri de TVA

Societatile comerciale care doresc sa desfasoare activitati economice in Romania trebuie sa ia in considerare inregistrarea pentru TVA, mai ales daca intentioneaza sa depaseasca plafonul de scutire de 300.000 de lei ca cifra de afaceri. Firmele romanesti au insa si optiunea de a se inregistra in scopuri de TVA, mai exact in sistemul normal de impozitare. Printre documentele ce trebuie pregatite, se vor intocmi si:

- Formularul 098 (cererea de inregistrare in scopuri de TVA),

- Formularul 010, 020, 070 si/sau 700, dupa caz.

Documentele transmise vor fi verificate pentru acuratetea informatiilor furnizate.

De asemenea, este recomandata verificarea conditiei ca entitatea impozabila sa se afle in sau peste plafonul de scutire de TVA. In cazul in care contribuabilul isi declara inactivitatea din punct de vedere fiscal, se va emite o decizie de anulare a inregistrarii in scopuri de TVA. ANAF este organismul care emite „Certificatul de Inregistrare in TVA”, nu inainte de inregistrarea in Registrul Contribuabililor. Ordinul nr. 239 din 17 februarie 2021 mentioneaza o noua procedura de inregistrare in scopuri de TVA.

Specialistii nostri va stau la dispozitie, inclusiv cu servicii de contabilitate in diverse orase ale tarii.

Schimbari in legislatia aplicabila TVA-ului

Din martie 2021, limita superioara a regimului de TVA aplicabil la primire a fost majorata de la 2.250.000 lei la 4.500.000 lei. Daca alegeti acest sistem, puteti aplica pentru acest sistem inainte de sfarsitul anului. Daca plafonul de 4.500.000 lei este depasit in anul corespunzator, sistemul de colectare a TVA se aplica la sfarsitul exercitiului financiar urmator incheierii exercitiului financiar in care a fost depasit plafonul. Acest sistem de colectare a TVA se aplica persoanelor impozabile care desfasoara activitati economice in Romania si intra in vigoare la data inregistrarii in acest scop. De mentionat este faptul ca contribuabilii care doresc sa renunte la sistemul de reclamare a TVA in momentul incasarii pot renunta oricand, mai ales daca nu depasesc plafonul mentionat mai sus. ANAF este si organismul obligat sa efectueze controale stricte pentru a opri aplicarea sistemului de TVA in conditiile legale.

Din 2023, anumite bauturi, precum cele alcoolice si nealcoolice care cad sub incidenta codurilor NC 2202 10 00 si 2202 99 au trecut de la cota de TVA de 9% la cea normala, de 19%. De asemenea, serviciile de catering, de cazare in unitati hoteliere si restaurantele sunt taxate cu un TVA de 9%.

Pentru ca legislatia in domeniu face obiectul schimbarilor la anumite perioade de timp, va recomandam sa luati legatura cu specialistii nostri care va pot pune la curent cu aspectele care va pot afecta activitatea.

Noi cote de TVA pentru anumite produse din 2024

Legea reformei fiscale, care a intrat in vigoare la inceputul lui 2024, vine o serie de modificari ale cotei TVA, avand ca scop majorarea impozitului platit pentru anumite categorii de produse, precum cele legate la vicii, evenimente sportive sau culturale.

Unele firme au fost, de asemenea, eliminate din intervalul de cota redusa TVA-ului, in timp ce unele intreprinderi au trecut de la o cota de impozitare de 5% la una de 9% sau de 19%.

Ca urmare, participarea la evenimente culturale, targuri, parcuri, expoziții si cinematografe a devenit mai scumpa, la fel ca si participarea la evenimente sportive. In cazul imobiliarelor, se inregistreaza o crestere cu 4% a TVA-ului pentru livrarile de proprietati catre persoane fizice, inclusiv pentru terenurile pe care sunt ridicate constructiile respective. Astfel, aceasta va fi incepand de anul acesta 9%.

Elementele unei facturi emise de platitorii de TVA

Atat la prestatea de servicii, cat si la vanzarea de bunuri, prestatorii, respectiv vanzatorii trebuie sa emita facturi care vor contine printre altele:

- numarul si seria facturii;

- data emiterii documentului;

- datele firmei emitente, printre care trebuie sa se regaseasca si numarul de inregistrare in scopuri de TVA, daca este inregistrata in acest sens;

- datele beneficiarului (si in cazul acestuia trebuie mentionat codul TVA, daca are unul);

- denumirea si numarul/cantitatea bunurilor/serviciilor;

- pretul unitar dar si intreg, precum si cota de TVA si suma incasata;

Daca aveti nevoie de servicii de contabilitate, nu ezitati sa luati legatura cu noi.

Mai jos, puteti urmari si video-ul nostru:

Anularea codului de TVA

Exista posibilitatea ca ANAF sa dispuna anularea codului de TVA pentru o persoana impozabila in mai multe situatii. Printre acestea, anularea codului este posibila daca societatea devine inactiva, sau actionarii sau administratorii au comis infractiuni de ordin economic, sau daca nu s-a depus niciun decont de TVA pe o perioada de 6 luni consecutive sau doua trimestre consecutive. De asemenea, ANAF poate anula din oficiu codul de TVA al unei firme daca aceasta nu are evidentiate in deconturi bunuri sau servicii supuse platii acestei taxe pe o perioada de 6 luni consecutive.

O societate poate solicita anularea codului de TVA in 2026 daca aplica pentru regimul special de scutire sau regimul special pentru agricultori.

Modernizarea sistemelor informatice de colectare a datelor

Din 2025, inspectiile fiscale vor incepe cu marii contribuabili care au depus declaratiile in format SAF-T. Acestea vor viza date financiare incepand cu anul 2022.

Inspectiile se vor axa pe conformitatea datelor din evidenta contabila si fiscala, inclusiv SAF-T, si a declaratiilor fiscale.

Introducerea e-TVA permite firmelor sa inteleaga modul in care ANAF face legatura dintre datele din sistemele lor si ale Agentiei, printre care:

- a facturilor electronice;

- a caselor de marcat electronice;

- a declaratiilor fiscale (D390, D394);

- a decontului de TVA (D300).

Noi platforme electronice pentru firme

Ro e-TVA este sistemul informatic national care reconstituie decontul de TVA folosind noua surse de date raportate de contribuabili, si anume:

- Ro e-Factura;

- Ro e-Transport;

- case de marcat;

- Declaratiile D390 si D394, SAF-T;

- informatii vamale.

In prezent, prin intermediul el, contribuabilii pot primi trei tipuri diferite de mesaje de notificare:

- notificari e-TVA prin care se solicita explicatii pentru diferentele dintre decontul depus si cel precompletat; termen de raspuns este de douazeci de zile calendaristice;

- notificari de conformare referitoare la comportamente de risc fiscal, al caror termen de raspuns este de 30 de zile;

- solicitari de informatii calitative in cadrul initiativelor ANAF.

Aceste notificari includ informatii despre tipuri de operatiuni, cum ar fi redevente, dobanzi si servicii primite de la grupuri sau terti in termen de 10 zile lucratoare.

Pentru ajutor la infiintarea unei firme si obtinerea codului de TVA, va rugam sa ne contactati.